Nová pravidla pro hypotéky? Opět spousta otazníků!

Pravidla hodnocení dostatečné výše příjmu pro získání hypotéky mají dnes banky a stavební spořitelny nastaveny různě. Zavedení nových pravidel ze strany ČNB do praxe bude ale provázet mnoho komplikací. Přitom by stačilo, kdyby se tvůrci zákona poučili z pravidel pro regulaci hypoték platných na Slovensku.

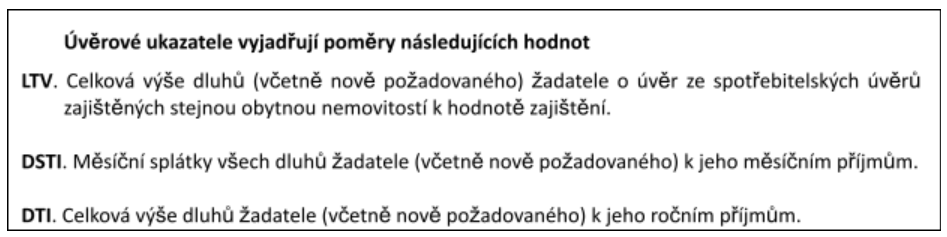

ČNB bude moct dle zákona nově stanovit limitní hodnoty jednoho či více ukazatelů pro poskytování spotřebitelských úvěrů zajištěných obytnou nemovitostí. Banky mohou tyto hodnoty překročit v odůvodněných případech maximálně v pětiprocentní kvótě, vypočtené z objemu poskytnutých úvěrů za předchozí kvartál. Pokud banka uvedená pravidla nedodrží, hrozí jí ze strany ČNB milionové pokuty.

Nutno dodat, že ČNB může stanovit mírnější hodnoty výše uvedených ukazatelů na hypotéky určené k financování pořízení obytné nemovitosti k vlastnímu bydlení žadatelů mladších 36 let.

Zásadní chyby v zákoně

Na první pohled není v nových pravidlech žádný problém. Většina bank se doporučeními ČNB v předchozích letech stejně více či méně řídila. Ve skutečnosti je v definici uvedených pravidel ale hned několik zásadních chyb.

Nejvíce problematický je samotný nově zavedený pojem „spotřebitelský úvěr zajištěný obytnou nemovitostí“. Zákon jej vysvětluje takto (§ 45a odst. 2 zákona): „spotřebitelský úvěr, který je zajištěný obytnou nemovitostí ve smyslu přímo použitelného předpisu Evropské unie upravujícího obezřetnostní požadavky…“

Dle zmiňovaného unijního nařízení (č. 575/2013, čl. 4 odst. 1 bodu 75), se „obytnou nemovitostí“ rozumí obytný prostor, který obývá vlastník nebo nájemce tohoto obytného prostoru nebo družstevník v bytových družstvech.

Tato definice je nejednoznačná a absolutně nenavazuje na definici pojmu „spotřebitelský úvěr na bydlení“, jak ji vymezuje zákon o spotřebitelském úvěru 257/2016 Sb., natož další související zákony. Znamená to praktickou nepoužitelnost této nově nabyté pravomoci Českou národní bankou.

Sporný výklad

Proč? U nejčastěji poskytované hypotéky použité na pořízení bytu či rodinného domu, zajištěné pouze touto pořizovanou nemovitostí, by komplikace nastat neměly. Problémy s výkladem ale začínají, když jako (do)zajištění žádané hypotéky chcete použít např. stavební pozemek, rekreační nemovitost, samostatnou garáž, ateliér či nebytovou jednotku – tedy nemovitosti, u kterých je výklad pojmu „obytná nemovitost“ přinejmenším sporný.

Znamená to tedy, že pro hypotéku zajištěnou pouze stavebním pozemkem limity nastavené ze strany ČNB pro výše uvedené ukazatele neplatí? Může tedy banka takto zajištěnou hypotéku poskytnout za mírnějších podmínek? Pokud ale hypotékou kupuji stavební pozemek a dám do zástavy i byt nebo dům stojící na jiném pozemku, pak mi banka musí hypotéku poskytnout za přísnějších podmínek?

Slováci v tomto mají na rozdíl od nás jasno. Ti si pravidla pro stanovení uvedených ukazatelů nastavili přímo v zákoně obdobném českému zákonu o spotřebitelském úvěru, takže žádné složité výkladové problémy nemají. O důvodech, proč tak neučinili čeští zákonodárci, můžeme jen spekulovat. Nebo raději ne.

Praktické problémy s refinancováním

S komplikacemi se můžeme v budoucnu setkat zejména při refinancování stávajících úvěrů. Není jasné, zda pro některé situace budou platit mírnější (jednotlivými bankami nastavené), či přísnější (ČNB nastavené) hodnoty výše uvedených ukazatelů. Bude záležet na dalších faktorech. Do rozhodování, zda ČNB v budoucnu nastavené přísnější limitní hodnoty pro výše uvedené ukazatele platí i pro účel refinancování, vstupují i další faktory. Pojďme si je rozebrat.

Banka má poskytnout spotřebitelský úvěr zajištěný obytnou nemovitostí, který je poskytnut na splacení jednoho nebo více spotřebitelských úvěrů zajištěných stejnou obytnou nemovitostí.

Toto je oproti běžné praxi refinancování značně omezující podmínka. Mírnější pravidla by nově nešla použít například na refinancování nezajištěného (překlenovacího) úvěru ze stavebního spoření, protože ten byl původně poskytnut bez zástavy nemovitosti (např. úvěr na koupi družstevního bytu), nebo na refinancování často používané kombinace hypotéky a nezajištěného překlenovacího úvěru ze stavebního spoření do jedné levnější hypotéky.

Zásadní chybou v zákoně je nastavená podmínka o zajištění „stejnou obytnou nemovitostí“. Mírnější pravidla na posouzení příjmů žadatele tedy platí pouze pro případ, kdy chci refinancovat úvěr či úvěry, které byly zajištěny nemovitostí či nemovitostmi, jež použiji jako zajištění i u nového úvěru.

Reálný dopad:

Nemohu tedy u nového úvěru použít jen jednu z původně zastavených nemovitostí nebo některou z původních zastavených nemovitostí vyměnit za jinou pro banku vhodnou. Změna či výměna zástav se ale v praxi často děje, např. na začátku velké hypotéky použiji do zástavy i nemovitost rodičů, kterou po pár letech v rámci refinancování vyvážu, protože mi má nemovitost jako zajištění už stačí.

A teď z mého pohledu nejtragičtější chyba v zákoně s dopadem na téměř každý refinancovaný úvěr.

Banka může poskytnout úvěr k refinancování v mírnějším režimu, pokud výše poskytnutého úvěru nepřekračuje k okamžiku jeho poskytnutí součet zůstatků jistin spotřebitelských úvěrů, které mají být tímto úvěrem splaceny.

Reálný dopad:

Aby banka mohla rozhodnout, zda mi poskytne úvěr na refinancování v mírnějším režimu, bude po mně muset nově požadovat vyčíslení stávajícího úvěru (často zpoplatněné) už k samotnému schválení úvěru, nikoliv až k čerpání. Některé banky jsou aktuálně ochotné vystavit vyčíslení úvěru pro potřeby refinancování maximálně 30 dní dopředu. Navíc při letošním extrémní zájmu o hypotéky, banky často nestíhají nový úvěr schválit dříve jak za několik týdnů. Čili vyčíslení staré hypotéky bych nově potřeboval už ke schválení nové hypotéky, kterou mi ale banka nemusí schválit a nachystat k podpisu včas na to, abych pak starou hypotéku stihl do 30 dnů od vystavení jejího vyčíslení splatit!

K tomu je ještě z pohledu praxe tragicky nastavená hranice, kdy nově poskytovaná výše úvěru nesmí překročit součet zůstatků jistin refinancovaných úvěrů. Ve vyčíslení (stávající) refinancované hypotéky je ale krom vyčíslení samotné jistiny, tedy zůstatku samotného dluhu ke konkrétnímu datu, vždy uveden nějaký ten náklad navíc! Zejména jde o poplatek za výmaz zástavního práva v katastru nemovitostí, zbytkové úroky, či tzv. účelně vynaložené náklady. Tyto náklady mohou v konkrétním případě činit několik tisíc, desítek tisíc, někdy i statisíce korun.

Reálný dopad:

Znamená to tedy, že pokud chci od banky mírnější posouzení příjmů pro refinancování, musím si nově tyto náklady zaplatit ze svého! Běžnou praxí přitom je, že se tyto náklady platí z nové hypotéky, která se kvůli tomu standardně žádá o něco málo vyšší, než je stávající výše refinancovaného dluhu.

Slováci mají v tomto opět navrch. Pro mírnější pravidla na příjmy při refinancování stávajícího úvěru nejen že nemusí řešit nějaké složitosti s výkladem pojmu „obytná nemovitost“ či se změnou zastavovaných nemovitostí, ale hlavně mají pro nový úvěr nastaven zvýšený limit: „Povinnost uplatňovat jednotlivá opatření se nevztahuje na úvěry, kterými se refinancují jiné úvěry na bydlení, pokud nedochází k navýšení jistiny o více jako 2000 eur nebo 5 % (podle toho, která z těchto hodnot je menší).

Novelizace bude nutná

Dovolím si tvrdit, že by Česká národní banka, a zejména naši zákonodárci udělali pro běžného občana nejlíp, kdyby potřebná omezující pravidla pro poskytování hypoték vyřešili stejně jako na Slovensku, tedy smysluplnou a úvěrovou praxi respektující úpravou zákona o spotřebitelském úvěru 257/2016 Sb. a současně by do něj zavedli i definici pro pojem „účelně vynaložené náklady“, která v něm od vzniku tohoto zákona stále chybí, což poslední dva roky narušuje „ekosystém“ hypotečního trhu mnohem více, než že ČNB dosud neměla zákonnou pravomoc regulovat některé ukazatele.

I když má slovenská právní úprava ne zrovna málo podmínek, je pro běžného občana lépe pochopitelná než ta česká, a hlavně neobsahuje výkladové nesmysly.

Dle mého názoru bude nutné tento zákon opět novelizovat, aby byly chyby napraveny. Jedinou šancí, jak se bez novely obejít, by bylo, kdyby se nové pravomoci rozhodla ČNB nevyužít. Ale pak je třeba se ptát, zda vůbec musel Parlament takový zákon schvalovat.

Jiří Kryl, úvěrový analytik společnosti Broker Trust